-

Процессы деиндустриализации угрожают устойчивости промышленного сектора Европы.

-

Деиндустриализация в значительной степени вызвана дефицитом энергии и волатильностью цен на энергетических рынках.

-

Значительнее других от последствий энергетического кризиса пострадали энергоемкие отрасли, такие как химическая промышленность, производство стекла, металла, удобрений, керамики и цемента, целлюлозно-бумажная промышленность, а также автомобилестроение и машиностроение.

-

Кроме того, предприятия сталкиваются со структурными проблемами: нехваткой квалифицированного персонала на фоне рекордно низкой безработицы и высокой стоимостью оплаты труда.

-

Страны Евросоюза, в первую очередь, Германия, теряют статус мировых лидеров производства.

Европейская промышленность долгое время переживала перенос производственных операций в другие государства, преимущественно в Китай, на фоне стремления компаний сократить расходы на рабочую силу. Резкий рост цен на газ и другие энергоносители в последние два года усилил эту тенденцию, заставляя предприятия рассматривать новые производственные площадки за пределами Европы или останавливать производство.

Спад производства в регионе

Промышленная активность в Европе остается под давлением из-за слабого спроса и высоких цен на энергоносители. Согласно данным Статистического управления Европейского союза (Eurostat), в январе 2024 года объем промышленного производства в ЕС сократился на 2,1% по сравнению с предыдущим месяцем, а по сравнению с январем 2023 года — на 5,7%. В еврозоне снижение промпроизводства в январе составило 3,2% в месячном выражении и 6,7% в годовом.

Выпуск средств производства в ЕС в январе упал на 10,1% по сравнению с аналогичным периодом прошлого года, производство товаров длительного пользования снизилось на 8,1%. Объем производства товаров краткосрочного потребления сократился на 1,3%, промежуточных товаров — на 3,3%.

Сводный индекс менеджеров по закупкам (Purchasing Managers Index, PMI) в еврозоне в марте составил 49,9 пункта по сравнению с 49,2 пункта в феврале, показали предварительные данные HCOB и S&P Global. Хотя индикатор достиг максимума за девять месяцев, он по-прежнему остается ниже отметки в 50 пунктов, что свидетельствует о продолжающемся спаде активности.

Однако рост сводного PMI был обусловлен подъемом активности в сфере услуг, в то время как спад в производственном секторе усилился. В марте производственный PMI опустился до 45,7 пункта по сравнению с 46,5 в феврале и достиг минимума за три месяца.

Новые заказы на товары европейских производителей также продолжили сокращаться в марте на фоне сохраняющегося слабого спроса.

В том числе в обрабатывающей промышленности Германии, крупнейшей европейской экономики, нехватка заказов становится все большей проблемой. По данным Института экономических исследований IFO, в январе о нехватке заказов сообщили 36,9% производственных компаний в стране по сравнению с 36% в октябре. Годом ранее эта доля составляла всего 20,9%.

Снижение заказов означает, что промышленность продолжит оказывать давление на показатели экономической активности в Европе, демонстрируя явно более слабые результаты, чем сфера услуг.

Факторы, ограничивающие производство

Рост цен на энергоносители

Исследование, опубликованное в феврале Европейским инвестиционным банком (ЕИБ), показало, что долгосрочные перспективы корпоративных инвестиций омрачены структурными проблемами, такими как высокие затраты на энергоносители, нехватка квалифицированного персонала и неопределенность в отношении будущего. При этом затраты на энергоносители чаще всего упоминались компаниями в качестве причины потенциального сокращения инвестиций. 70% фирм в ЕС заявили, что цены на энергоносители в 2023 году выросли более чем на четверть.

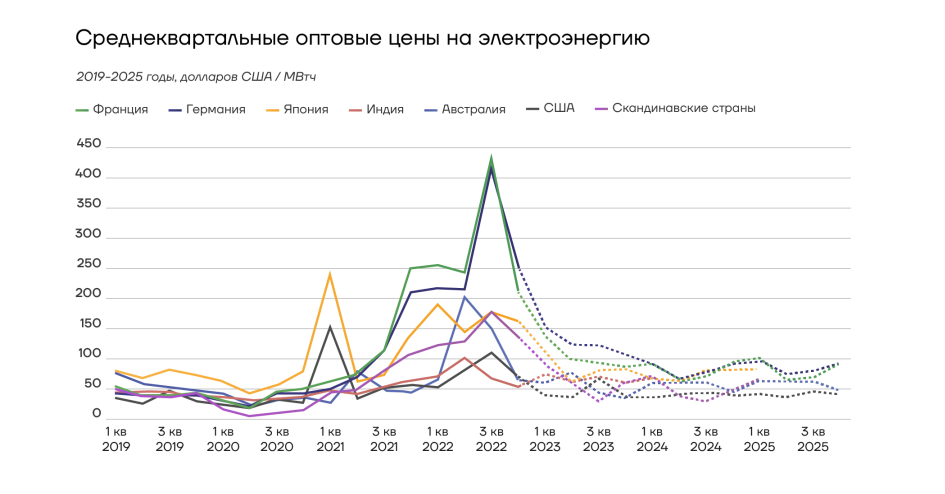

В 2022 году Россия была основным поставщиком нефти и нефтепродуктов, природного газа и твердого ископаемого топлива в ЕС, обеспечивая 21% европейского импорта нефти и нефтепродуктов и 23% импорта природного газа. С тех пор, однако, произошло падение поставок, в частности из-за повреждения «Северного потока» и «Северного потока — 2», а также введенных Евросоюзом санкций в отношении РФ. Стоимость энергоносителей достигла рекордных уровней в 2022 году, и хотя пик волатильности уже позади, цены по-прежнему выше, чем раньше, и намного выше, чем, например, в Северной Америке.

Европейская промышленность постепенно приспосабливается к импорту более дорогостоящего сжиженного природного газа с помощью терминалов СПГ, часть которых еще предстоит построить. Это еще больше увеличивает и без того высокую стоимость энергоносителей в Европе и делает ее менее привлекательным местом для промышленного производства.

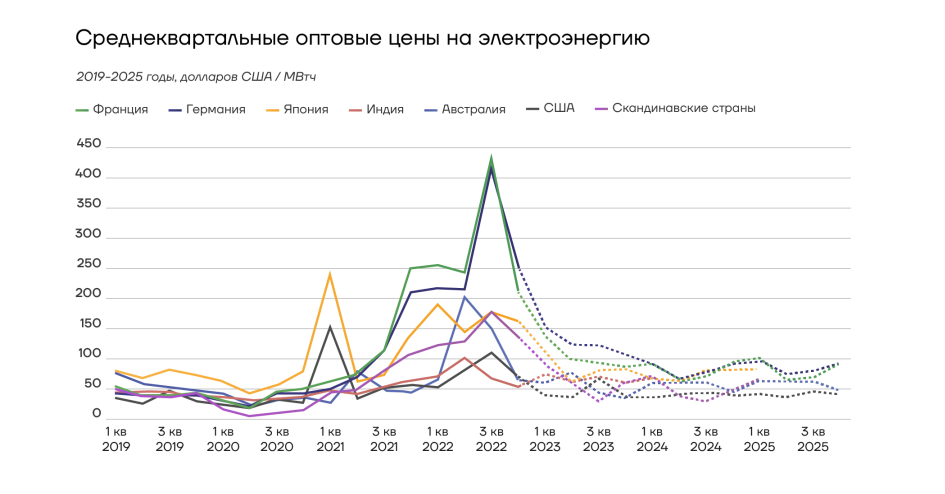

Европа также исторически имеет более высокие цены на электроэнергию по сравнению с США. По данным Международного энергетического агентства (МЭА), оптовые цены на электроэнергию в Европе в 2023 году снизились в среднем более чем на 50% по сравнению с рекордными уровнями 2022 года. Несмотря на это, цены в ЕС по-прежнему примерно вдвое превышали уровни 2019 года, тогда как цены в США в 2023 году были лишь примерно на 15% выше, чем в 2019 году. Стоимость электроэнергии в Европе также значительно выше, чем в Азии.

Энергоемкие отрасли уже долгое время страдают от возросших цен на энергоносители. Особенно остро энергетический кризис ощущается в таких отраслях, как производство стекла, химикатов, металлов, удобрений, целлюлозы и бумаги, а также керамики и цемента.

Для многих производственных компаний стоимость энергии стала слишком высокой, чтобы они могли оставаться конкурентоспособными, работая в Европе. Между тем, американский закон о снижении инфляции (Inflation Reduction Act, IRA), который предусматривает выделение обширных субсидий для «зеленой» промышленности, побуждает европейский бизнес перебираться через Атлантику. Сталкиваясь с растущей экономической конкуренцией со стороны США, а также Китая, европейские лидеры открыто предупреждают об угрозе «деиндустриализации».

Дефицит инженерных кадров

Нехватка квалифицированной рабочей силы на фоне рекордно низкого уровня безработицы также является одной из ключевых причин деиндустриализации европейской экономики. По данным Eurostat, в январе 2024 года безработица в еврозоне снизилась до 6,4% по сравнению с 6,5% месяцем ранее и 6,6% в январе 2023 года. Безработица в ЕС в январе составила 6%, оставшись на уровне декабря и снизившись с 6,1% в январе прошлого года.

Европа сталкивается с демографическими изменениями, сопровождающимися быстрым старением населения и низким уровнем рождаемости. Ожидается, что к 2050 году пенсионеры будут составлять около трети населения Евросоюза. Это будет иметь значительные последствия для рынка труда.

Как мы отмечали в одном из предыдущих исследований, устойчивая нехватка рабочей силы уже сейчас наблюдается в широком спектре отраслей европейской экономики и на всех уровнях квалификации. При этом инженерная отрасль входит в число сегментов экономики, где эта проблема стоит наиболее остро.

В то же время ситуация с нехваткой рабочей силы в различных странах неоднородна: чем ниже уровень безработицы, тем сильнее ощущается кадровый голод. В большей степени от нехватки кадров страдают государства Северной и Центральной Европы.

Стоимость оплаты труда

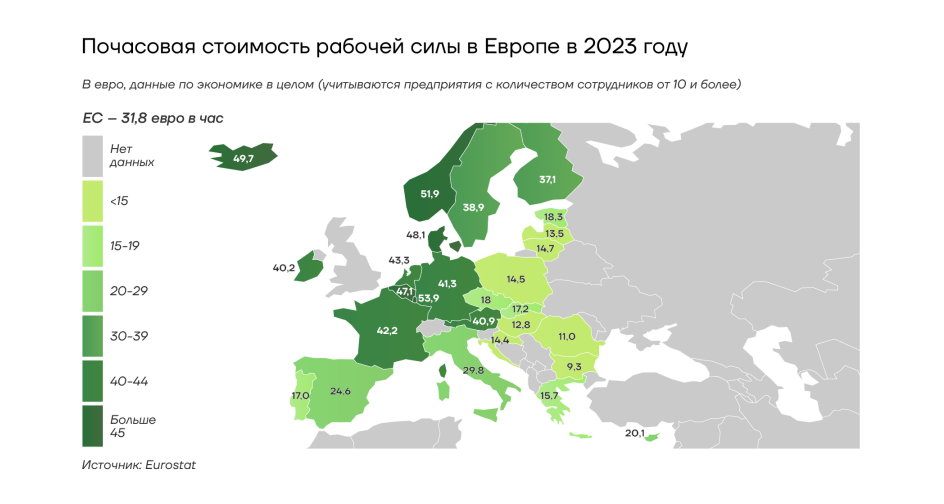

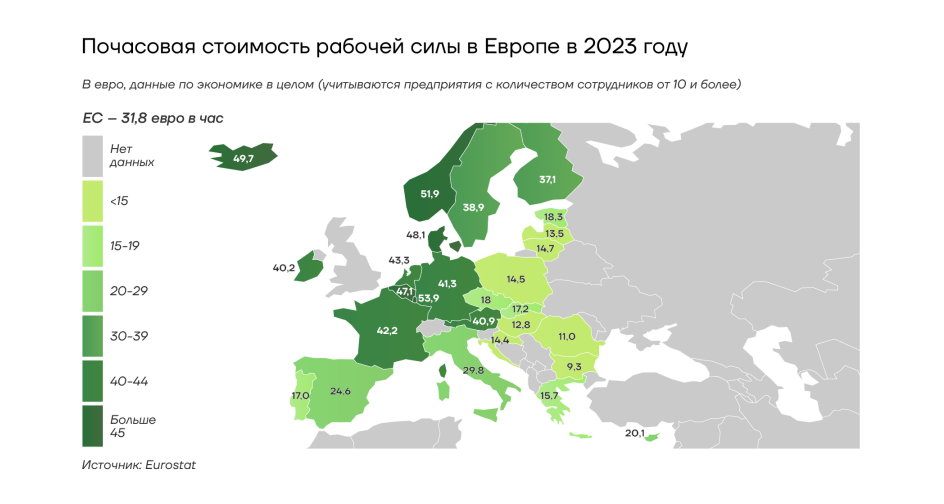

Затраты на рабочую силу в ЕС, как правило, выше, чем в тех странах, куда переносится производство. В частности, в Китае, несмотря на устойчивый рост уровня образования в последние годы, средняя стоимость рабочей силы остается значительно ниже, чем на Западе. В других азиатских странах, таких как Индия, Вьетнам или Таиланд, стоимость оплаты труда еще ниже, чем в Китае.

В США, напротив, затраты на оплату труда немного выше, чем в среднем по Евросоюзу, но они все же ниже, чем в Германии или Франции, и примерно такие же, как в Италии. Это связано главным образом с тем, что, помимо государств с высокой стоимостью труда, таких как Германия и Франция, в ЕС есть страны с более низкими зарплатами, например, Испания или государства Восточной Европы.

В 2023 году средние почасовые затраты на рабочую силу оценивались в 31,8 евро ($34,32) в ЕС и 35,6 евро ($38,42) в еврозоне. Однако за этим средним показателем скрываются значительные различия между государствами-членами ЕС: почасовая стоимость рабочей силы варьируется от 9,3 евро в Болгарии до 53,9 евро в Люксембурге.

Разрыв цепочек поставок из-за ситуации в Красном море

Негативное влияние на производственный сектор Европы также оказал разрыв привычных цепочек поставок из-за обстановки в Красном море, где йеменские хуситы атакуют суда иностранных государств. Обычно по этому водному пути проходит более 12% мировой морской торговли, но из-за угрозы безопасности по меньшей мере 2,3 тыс. судов были перенаправлены по более длинному маршруту, через мыс Доброй Надежды на южной оконечности Африки.

В результате сроки доставки грузов между Азией и ЕС увеличились на 10-15 дней, а затраты выросли примерно на 400%, заявил в феврале еврокомиссар по вопросам экономики Паоло Джентилони.

Несколько компаний уже предупредили о последствиях сложившейся ситуации. Американский производитель электромобилей Tesla Inc. сообщил о приостановке производства на заводе в Германии из-за задержек с отгрузкой, в то время как шведская Volvocar AB объявила о приостановке производства на своем заводе в Бельгии. Это стало первым явным признаком того, что нападения на суда в Красном море бьют по производителям в европейском регионе.

Признаки деиндустриализации

В Германии, крупнейшем производственном центре Европы, объем промышленного производства имеет тенденцию к снижению с 2017 года, и этот спад ускоряется, поскольку немецкой промышленности все труднее сохранять конкурентоспособность на мировой арене.

В некоторых случаях происходит сокращение планов расширения и инвестиций. Другие признаки деиндустриализации более очевидны, например, перенос производственных линий и сокращение штата. В крайних случаях производство прекращается. Так, например, Vallourec SACA, один из мировых лидеров в производстве бесшовных труб, закрыл свои заводы в Дюссельдорфе и Мюльхайме в конце 2023 года.

Особенно сильно пострадали химическая и тяжелая промышленность. Резкий рост цен на энергоносители серьезно ударил по этим отраслям, поскольку природный газ, в первую очередь, из России, был особенно важен в энергетическом балансе Германии. Ассоциация химической промышленности ФРГ (VCI) сообщила, что отрасль находится в глубокой рецессии и восстановление вряд ли произойдет раньше 2025 года. Почти у 40% компаний, опрошенных ассоциацией, прибыль упала в 2023 году из-за снижения выручки и высоких производственных затрат, при этом около 15% компаний понесли убытки. Почти каждая десятая компания сообщила о прекращении производственных процессов из-за неблагоприятных перспектив отрасли в Германии.

Индикатором состояния промышленности страны может служить немецкий химический гигант BASF. С момента основания в 1865 году он увеличил свои мощности до почти 400 производственных площадок примерно в 80 странах, сохраняя при этом свою штаб-квартиру и обширный многопрофильный производственный комплекс в Людвигсхафене. В последние два года концерн переживает серьезные проблемы в этом комплексе. Компания сообщила о закрытии одного из двух заводов по производству аммиака, а также решила остановить установки по изготовлению удобрений и производство капролактама. Эти шаги привели к сокращению 2500 рабочих мест в Людвигсхафене. В феврале BASF объявила о дополнительных мерах по экономии средств в Людвигсхафене на сумму $1,1 млрд, что приведет к очередному раунду сокращения рабочих мест.

Тем временем немецкая химическая компания Lanxess AG сокращает 7% своего штата. В октябре 2023 года она сообщила, что планирует сократить 870 рабочих мест по всему миру, в том числе 460 — в Германии.

Между тем, американская компания Trinseo закрыла завод по производству стирола в немецком Бёлене и линию по производству поликарбоната в Штаде. Другая американская фирма, Olin, также прекратила производство метиленхлорида и хлороформа в Штаде из-за высоких производственных затрат. Немецкая Allnex закрыла свой завод промышленных покрытий в Гамбурге в прошлом году.

GEA, один из крупнейших в мире поставщиков систем для пищевой промышленности, производства напитков и фармацевтики, закрывает завод насосов недалеко от немецкого Майнца в пользу новой площадки в Польше.

Признаки деиндустриализации наблюдаются также в автомобилестроении. В конце 2022 года Volkswagen предупредил, что Европа больше не является «экономически конкурентоспособной во многих областях, в частности, когда речь заходит о расходах на электроэнергию и газ». В прошлом году Volkswagen отказался от планов строительства нового завода электромобилей Trinity в Германии, решив вместо этого переоборудовать существующие мощности. Автопроизводитель также решил не строить второй завод аккумуляторов в Нижней Саксонии из‑за высокой стоимости электроэнергии. Однако в апреле 2023 года компания объявила, что инвестирует около 1 млрд евро в центр разработки электромобилей и бизнес‑центр в Хэфэе — китайском городе, расположенном недалеко от Шанхая.

Немецкий производитель автозапчастей Continental AG в июле объявил о планах закрыть завод компонентов для систем безопасности и тормозных систем. Между тем, конкурирующая компания Robert Bosch GmbH планирует сократить 1200 рабочих мест в своем подразделении программного обеспечения и электроники в ближайшие три года на фоне повышения издержек и замедления роста.

Французский производитель шин Michelin в ноябре заявил, что закроет три производственные площадки в Германии и перенесет свой центр обслуживания клиентов в Польшу, указав на «неконкурентоспособность» своих немецких предприятий на европейском и экспортном рынках. Компания прекратит работу на своих предприятиях в Карлсруэ, Трире и Хомбурге к концу 2025 года, что затронет 1,5 тыс. рабочих мест. Еще одно предприятие Michelin в Германии, в городе Бамберг, было решено закрыть в 2019 году.

Скачок цен на энергоносители, ударивший по немецкой промышленности, обусловлен не только санкциями в отношении России и повреждением трубопроводов «Северный поток» и «Северный поток — 2». Еще одним важнейшим фактором стала немецкая политика «энергетического поворота» (нем. Energiewende), в рамках которой страна стремится отказаться как от ядерной энергии, так и от углеводородного топлива и полностью перейти на возобновляемые и альтернативные источники энергии. В 2019 году в Германии был принят закон, предусматривающий закрытие всех угольных электростанций в стране к 2038 году, а в прошлом году Германия отключила последние три работающие атомные электростанции. В результате страна была вынуждена импортировать природный газ и электроэнергию по существенно более высоким ценам. Стоимость электроэнергии в ФРГ сейчас одна из самых высоких в Европе и мире.

На этом фоне часть немецких предприятий обращается к Америке в поисках более выгодных цен на энергоносители и более привлекательных условий в целом. Например, швейцарский производитель солнечных панелей Meyer Burger Technology AG в феврале 2024 года объявил о прекращении производства солнечных модулей в немецком Фрайбурге. Компания решила сосредоточиться на наращивании производственных мощностей в США, сославшись на ухудшение рыночной конъюнктуры в Европе.

Проблемы для местной промышленности создает и Китай. Замедление роста второй по величине экономики мира снижает спрос на немецкие товары. В то же время немецкие производители сталкиваются с серьезной конкуренцией со стороны китайских компаний, предлагающих более дешевую продукцию.

Так, изготовители солнечных панелей в ЕС сворачивают производство и сокращают персонал, поскольку им трудно конкурировать с поддерживаемыми государством китайскими предприятиями. Представители индустрии призвали Еврокомиссию принять экстренные меры, чтобы избежать закрытия местных предприятий из‑за ценового давления со стороны китайского импорта. В письме председателю Еврокомиссии Урсуле фон дер Ляйен Европейский совет по производству солнечной энергии (ESMC) предупредил, что без оперативной помощи отрасли ЕС рискует потерять более половины своих действующих мощностей по производству солнечных фотоэлектрических модулей в течение нескольких недель. Дрезденская Solarwatt GmbH уже сократила 10% рабочих мест и заявила, что может перенести производство за границу, если ситуация не улучшится в этом году.

Во Франции, второй по величине экономике ЕС, деиндустриализация является еще более ярко выраженной. Доля обрабатывающей промышленности в ВВП страны сейчас составляет только 10,4% по сравнению с более чем 20% в Германии.

Правительство Франции обеспокоено тем, что американский закон о снижении инфляции может усугубить ситуацию в местной промышленности, привлекая инвестиции из Европы обещаниями субсидий. Президент Франции Эмманюэль Макрон обнародовал ряд мер по реиндустриализации экономики, включая более широкое использование налоговых льгот для инвестиций, оптимизацию процедур открытия новых заводов, а также увеличение финансирования образования и профессиональной подготовки. Тем не менее местные предприятия также пострадали от энергетического кризиса. Французский производитель посуды Duralex в 2022 году решил приостановить производство из-за высоких цен на газ и электроэнергию.

Последствия энергетического кризиса ощутили на себе и промышленники других стран Европы. Нидерландский производитель алюминия Aldel в 2022 году заявил, что законсервирует оставшиеся мощности на своем заводе в Фармсуме, сославшись на высокие цены на энергоносители и нехватку государственной поддержки. Норвежская химическая компания Yara, один из крупнейших в мире производителей удобрений, в том же году объявила о сокращении производства аммиака из-за резкого роста цен на газ. Бельгийская Nyrstar в начале 2024 года сообщила, что остановит ключевой завод в Нидерландах на техническое обслуживание из-за высоких затрат на электроэнергию и ухудшения рыночных условий. Компания уточнила, что производство на цинковом заводе в Буделе будет приостановлено с января до дальнейшего уведомления, поскольку в настоящее время он «экономически нежизнеспособен».

В то же время происходит миграция промышленных мощностей в США, Китай и другие страны, что дополнительно снижает потенциал создания рабочих мест и экспортные возможности Европы. Такие компании, как Audi, BMW и Enel, реагируют на IRA, расширяя присутствие на американском рынке в стремлении воспользоваться субсидиями, предусмотренными этим законом.

Немецкая BMW Group в 2022 году объявила, что планирует инвестировать $1,7 млрд в производство электромобилей и аккумуляторов в США. В 2023 году глава Audi, входящей в состав концерна Volkswagen, заявил, что IRA сделал строительство завода по производству электромобилей в США очень привлекательным. Сам Volkswagen также решил воспользоваться стимулами для производителей электромобилей в Америке и построить завод стоимостью $2 млрд в Южной Каролине для выпуска электрических внедорожников Scout.

Итальянская энергетическая компания Enel в прошлом году сообщила, что инвестирует более $1 млрд в завод солнечных батарей и панелей в Оклахоме, США.

Кроме того, в прошлом году нидерландская компания по производству удобрений OCI решила построить в Техасе аммиачный завод стоимостью $1 млрд. Американская Tesla, оценив преимущества IRA, в 2023 году свернула свои планы выпуска аккумуляторов в Германии.

Другим значимым направлением миграции европейских производственных мощностей является КНР. Немецкий фармацевтический гигант Merck в 2022 году решил инвестировать около 100 млн евро ($110 млн) в расширение производственных мощностей в городе Уси на востоке Китая в течение шести лет.

BMW Group в 2022 году расширила свое присутствие в Китае, начав производство электромобилей на новом заводе Lydia в городе Шэньян провинции Ляонин в северо-восточной части страны. Этот проект стоимостью 15 млрд юаней ($2,1 млрд) стал наиболее значительной инвестицией BMW на китайском рынке.

BASF в январе 2024 года отпраздновала открытие своего завода термопластичного полиуретана на базе Verbund в городе Чжаньцзян провинции Гуандун на юге Китая. После завершения строительства база Verbund станет крупнейшим инвестиционным проектом BASF стоимостью около 10 млрд евро ($10,9 млрд).

Правительство Франции предложило полностью пересмотреть подход Европейского союза к развитию своей промышленности и принять новую масштабную стратегию «Сделано в Европе» (Made in Europe), чтобы противодействовать потоку субсидий из США и поддержать европейских производителей. Однако до сих пор наиболее значительные меры были приняты в основном на национальном уровне. Германия выделила 200 млрд евро ($216 млрд) на пакет мер поддержки бизнеса и домохозяйств, а также решила ограничить цены, которые промышленные потребители платят за газ и электроэнергию. Франция представила новый законопроект, который предусматривает ряд мер, стимулирующих «зеленые» отрасли промышленности возвращать производственные мощности в страну.

Прогноз

Энергетический кризис 2022 года нанес удар по конкурентоспособности европейских компаний. Ведение бизнеса в ЕС значительно усложнилось для большинства энергоемких отраслей промышленности, а также для малого и среднего бизнеса, который оказался не готов к серьезному росту издержек. Следствием этой тенденции уже стали приостановка или закрытие ряда производств, сворачивание инвестиционных планов, сокращение штата, а также перемещение некоторых крупных предприятий за пределы ЕС. Показатели деловой активности и промышленных заказов свидетельствуют о том, что эта тенденция продолжится.

Многие предприятия, особенно в энергоемких отраслях, уже исчерпали все свои краткосрочные возможности по снижению потребления газа, за исключением сокращения производства. Любые дальнейшие меры, такие как переход на другие источники энергии, потребуют огромных инвестиций. В то время как некоторые компании действительно будут инвестировать в повышение энергоэффективности, другие, вероятно, предпочтут перенести производство из Европы.

Наиболее популярными альтернативами ЕС в качестве места размещения производства останутся США и Китай. Многие компании рассматривают КНР как привлекательное направление, поскольку, как ожидается, в обозримом будущем эта страна станет самой значимой экономикой в мире, предлагая широкие возможности во многих секторах. Европейских промышленников также могут привлекать доминирующие позиции КНР в области добычи и переработки редкоземельных металлов и другого критически важного сырья — ресурсной базы для возобновляемой энергетики и электроники. ЕС уступает США и Китаю в плане доступности критически важного сырья из-за ограниченных возможностей добычи и более высоких экологических стандартов. Однако, чтобы в полной мере воспользоваться предлагаемыми КНР возможностями, компания должна иметь присутствие на местном рынке.

США, со своей стороны, привлекают иностранные компании, обещая более дешевую энергию и более низкие налоги. Обширный пакет субсидий для «зеленой» промышленности, вероятно, продолжит стимулировать перемещение бизнеса в США в ближайшие годы.

В то же время создание добавленной стоимости будет перераспределяться внутри самого Евросоюза. Такие страны, как Испания и Швеция, значительно меньше пострадали от энергетического кризиса, чем Германия, из-за их структуры энергетического баланса и меньшей зависимости от российского газа. Возможности гидроэнергетики в Швеции или солнечной энергетики в Испании способны привлечь европейские промышленные предприятия, которые обязаны соблюдать высокие экологические стандарты ЕС. Обе страны также могут привлечь бизнес за счет более низких затрат на рабочую силу и меньшей налоговой нагрузки, чем в Германии, Франции или Италии.

- Весь спектр признаков деиндустриализации в экономике ЕС еще не проявился. Компании пытаются удержаться на плаву, сокращая инвестиции, что скажется на их конкурентоспособности в долгосрочной перспективе.

- Возросшие цены на энергоносители в сочетании с переходом к политике углеродной нейтральности без надлежащей поддержки промышленности могут провоцировать дальнейшую деиндустриализацию.

- Дефицит кадров и высокая стоимость оплаты труда также будут стимулировать деиндустриализацию в Европе.

- Продолжится переток производственных мощностей за пределы ЕС, в первую очередь в США и Китай.

- В то же время предприятия могут перераспределять свои производственные процессы внутри Евросоюза, перенаправляя их в такие страны, как Швеция или Испания.